Comment compléter ses revenus de manière fiscalement avantageuse

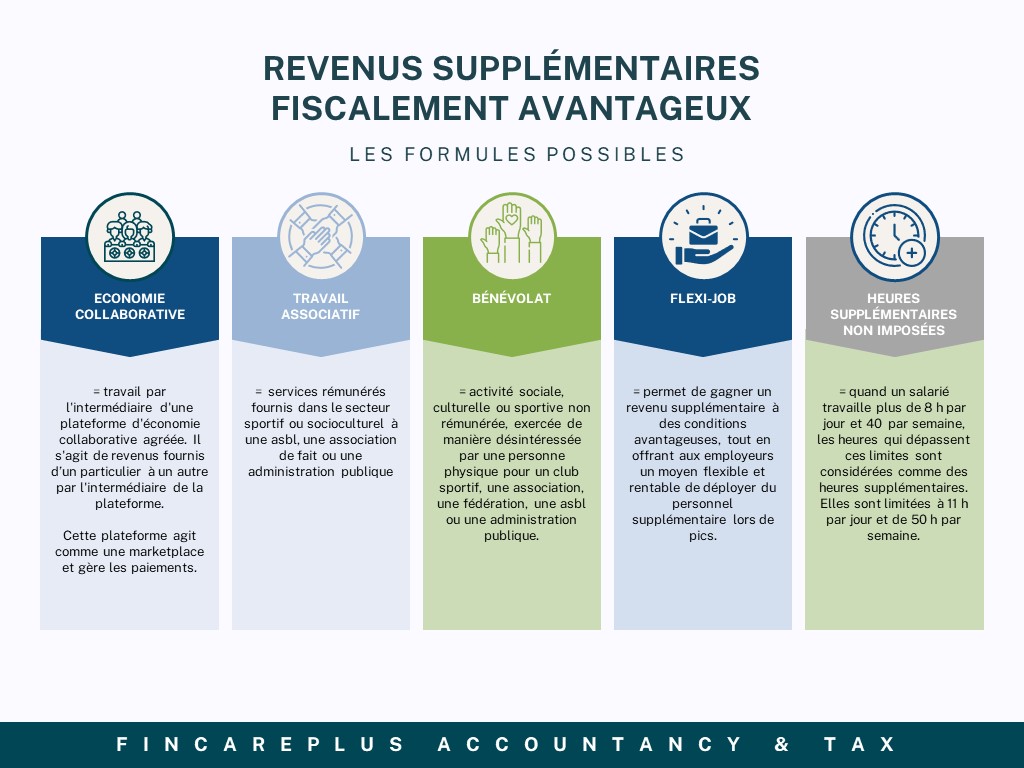

Toujours plus de personnes cherchent à arrondir leurs fins de mois de manière fiscalement avantageuse. De leur côté, les entreprises recherchent des solutions flexibles pour embaucher du personnel temporaire. Alors quelles options existent, à quelles conditions et dans quelles limites ? Dans cet article, nous examinons les avantages et les inconvénients de cinq modèles formules : l’économie collaborative, le travail associatif, le bénévolat, les flexi-jobs et les heures supplémentaires.

Table des matières

- L’économie collaborative

- Travail associatif

- Bénévolat

- Le flexi-job

- Heures supplémentaires non imposées

- Résumé

1. L’économie collaborative

De quoi s’agit-il ?

L’économie collaborative consiste en du travail effectué par l’intermédiaire d’une plateforme d’économie collaborative agréée. Elle génère des revenus provenant de services fournis par un particulier à un autre particulier par l’intermédiaire de cette plateforme. Cette dernière agit comme une marketplace et organise le paiement.

! Notez qu’Airbnb et Uber ne font pas partie des plateformes bénéficiant du régime fiscal de l’économie collaborative. Donc si vous avez des revenus provenant de ces plateformes, ils seront soumis à l’imposition normale en tant que revenus mobiliers, immobiliers ou divers.

Retrouvez ici la liste des entreprises qui remplissent les conditions requises.

Y a-t-il des restrictions pour l’économie collaborative ?

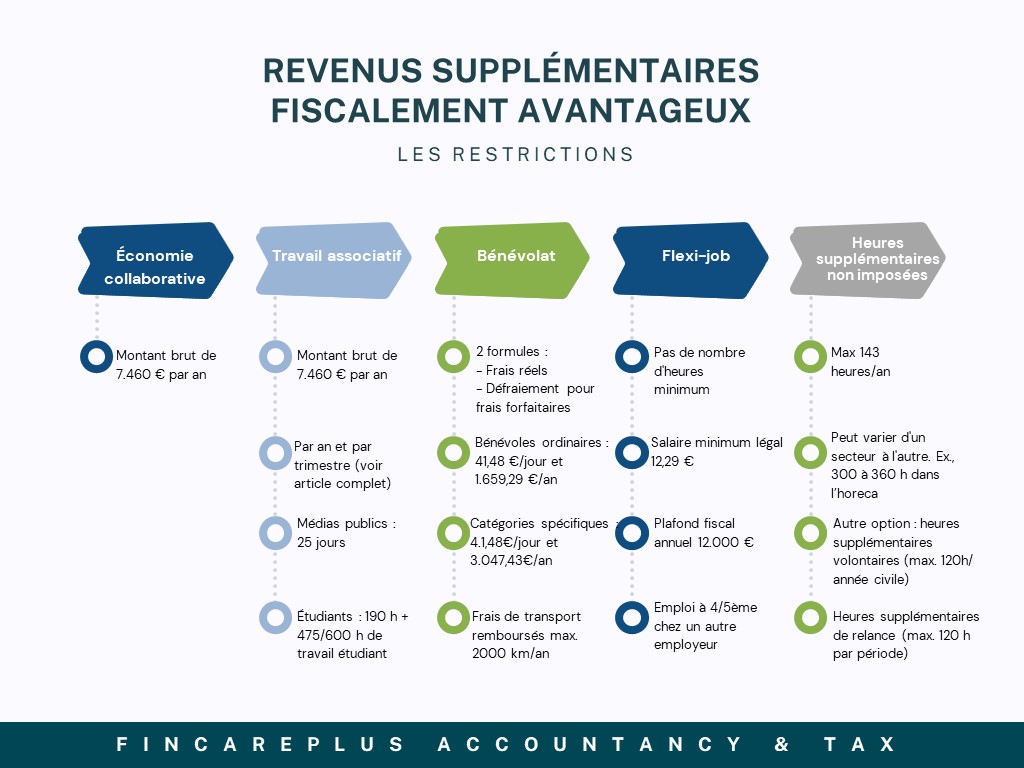

Pour l’économie collaborative, la règle est que vos revenus ne peuvent pas dépasser un montant brut maximum (c’est-à-dire le montant avant la déduction des taxes et des commissions par la plateforme) de 7.460 € par an. Si vous tirez aussi des revenus du travail associatif (voir plus bas), sachez que ce plafond vaut pour les revenus cumulés de l’économie collaborative et ceux du travail associatif.

Si vous dépassez cette limite, tous vos revenus tirés de l’économie collaborative seront considérés comme des revenus professionnels (= bénéfices ou gains) et seront donc également imposés selon les règles normales. Tout ce que vous pouvez encore faire dans ce cas, c’est prouver qu’il s’agit d’un autre type de revenu (immobilier, mobilier ou divers) pour bénéficier d’un taux préférentiel.

Quel est le montant de l’impôt dans l’économie collaborative ?

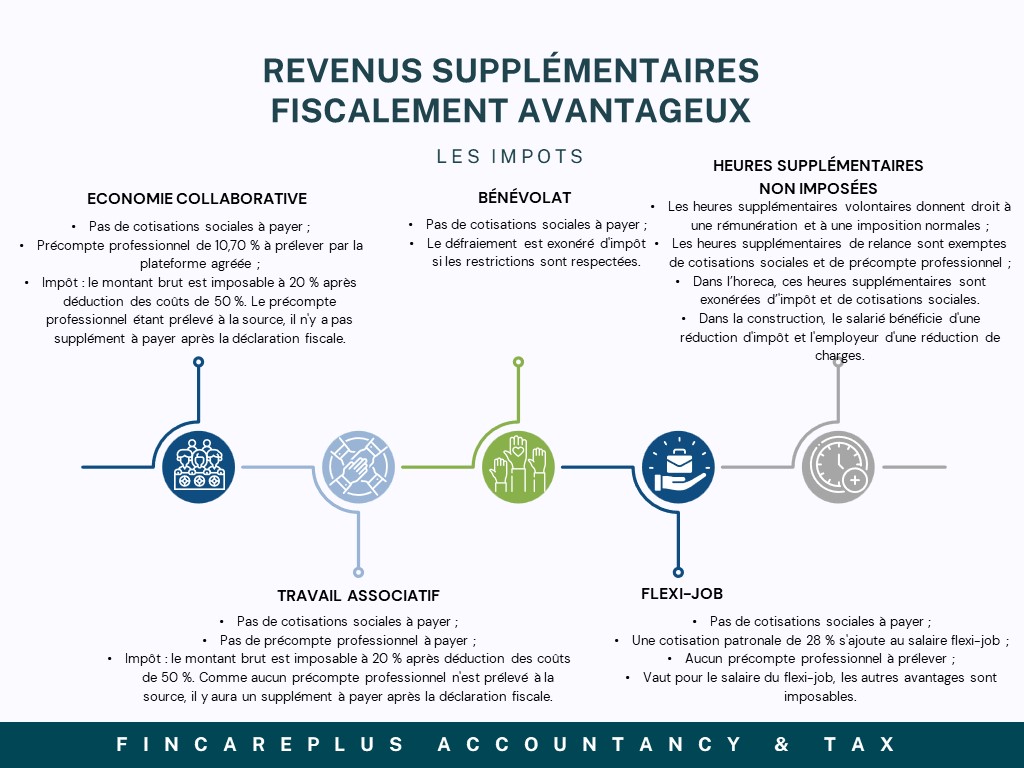

Dans le cadre de l’économie collaborative, vous ne devez pas payer de cotisations sociales. Toutefois, la plateforme reconnue va prélever un précompte professionnel obligatoire de 10,70 % (avant déduction des éventuelles commissions par la plateforme).

En ce qui concerne l’impôt sur le revenu des personnes physiques : le montant brut est imposable au taux de 20 % après déduction forfaitaire de frais de 50 % – quels que soient vos frais réels. Cela signifie qu’en réalité, vous payez un impôt de 10 % sur ce que vous touchez réellement. Ce précompte professionnel est retenu à la source, donc vous ne devrez pas payer de supplément suite à votre déclaration fiscale.

À inclure ou non dans sa déclaration fiscale ?

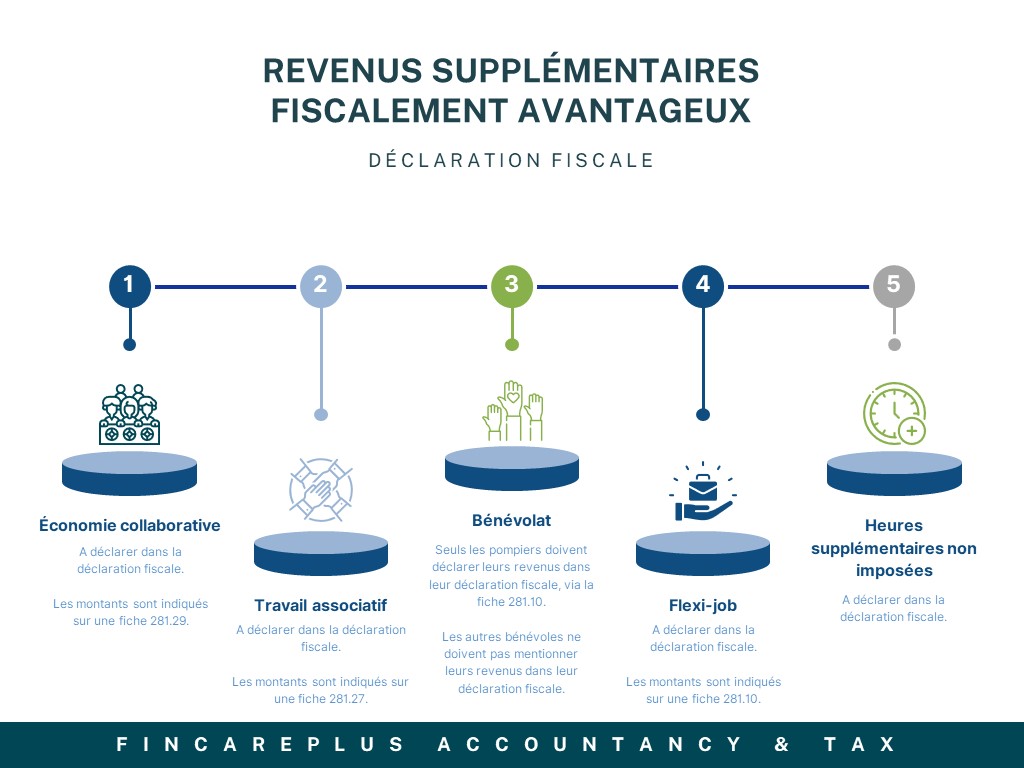

Vous devez déclarer vos revenus provenant de l’économie collaborative dans votre déclaration fiscale. Les montants sont mentionnés sur une fiche 281.29.

2. Travail associatif

De quoi s’agit-il ?

Le travail associatif consiste en des services rémunérés que vous fournissez dans le secteur sportif ou socioculturel à une asbl, une association de fait ou une administration publique. Plus d’informations sur les employeurs et les activités.

Y a-t-il des restrictions pour le travail associatif ?

Si vous voulez effectuer du travail associatif pour une organisation où vous avez été employé·e avant, il y a un délai d’attente d’un an.

Tant dans le secteur sportif que dans le secteur socioculturel, vous ne pouvez travailler qu’un nombre maximal d’heures par an et par trimestre. Voici un aperçu dans ce tableau :

Période |

Secteur sportif |

Secteur socioculturel |

| Année | 450 heures | 300 heures |

| 1er trimestre | 150 heures | 100 heures |

| 2ème trimestre | 150 heures | 100 heures |

| 3ème trimestre | 285 heures | 190 heures |

| 4ème trimestre | 150 heures | 100 heures |

Autre exception : vous voulez effectuer du travail associatif pour la RTBF, la VRT ou la BRF ? Pour ces médias publics, un nombre maximum de 25 jours par an s’applique.

En termes de revenus, vous ne pouvez pas dépasser le montant brut maximum de 7.460 €. Si vous tirez aussi des revenus de l’économie partagée (voir plus haut), sachez que ce plafond vaut pour les revenus cumulés de l’économie collaborative et ceux du travail associatif.

Comme pour l’économie collaborative, si l’une de ces limites est dépassée, toutes les heures passées chez cet employeur sont considérées comme une prestation de travail ordinaire et dès lors, imposées comme un salaire d’employé·e. Dans ce cas-là, des cotisations sociales seront également perçues sur votre salaire.

Quel est le montant de l’impôt dans le travail associatif ?

Si vous respectez les limites susmentionnées, le travail associatif n’est pas soumis au paiement de cotisations sociales ou du précompte professionnel.

Comme dans l’économie collaborative, le montant brut est imposable au taux de 20 % après déduction forfaitaire de frais de 50 % – quels que soient vos frais réels. Cela correspond là aussi à un impôt de 10 %. Il n’y a pas de retenue de précompte professionnel, mais vous allez devoir payer un supplément après votre déclaration fiscale annuelle.

A inclure ou non dans sa déclaration fiscale ?

Vous devez déclarer vos revenus provenant du travail associatif dans votre déclaration fiscale. Les montants sont indiqués sur la fiche 281.27.

3. Bénévolat

De quoi s’agit-il ?

Le bénévolat est une activité sociale, culturelle ou sportive non rémunérée, exercée de manière désintéressée par une personne physique pour un club sportif, une association, une fédération, une asbl ou un service public.

Il comprend notamment les activités suivantes :

- soins ou accompagnement de personnes malades ou âgées, d’enfants, de jeunes ou de personnes défavorisées ;

- soins à domicile pour les personnes nécessitant des soins ou soins par des aidants proches ;

- activités de protection de l’environnement ;

- organisation de compétitions sportives et de manifestations sociales et culturelles ;

- participation à ces compétitions en tant que pratiquant de sports amateurs.

Y a-t-il des restrictions pour ce modèle ?

Vous ne pouvez pas exercer les mêmes activités pour la même organisation en tant que bénévole d’une part et en tant que salarié, indépendant ou fonctionnaire d’autre part.

En tant que bénévole, vous rendez des services de manière désintéressée au club, à la fédération, à l’association, à l’institution ou à la communauté. Ces services ne sont donc pas rémunérés. Seul un défraiement peut être accordé avec un montant maximum par jour et par an.

Il existe deux systèmes :

- Remboursement des frais réels sur présentation de pièces justificatives

- Défraiement forfaitaire

Les restrictions suivantes s’appliquent au défraiement forfaitaire :

- Pour les volontaires ordinaires, le maximum est de 41,48 € par jour et de 659,29 € par an.

- Il existe également des catégories spécifiques :

- Entraîneur sportif, moniteur de sport, coach sportif, coordinateur des sports pour la jeunesse, arbitre sportif, membre du jury, steward, responsable du terrain – du matériel, signaleur lors de compétitions sportives ;

- La garde de nuit, à savoir dormir chez des personnes ayant besoin d’aide, et la garde de jour de ces personnes, selon les modalités et critères de qualité à élaborer par chaque communauté.

- Le transport non urgent de patients couchés.

Pour ces catégories, un maximum de 41,48 € par jour et de 3.047,43 € par an s’applique. Cette indemnité peut être combinée avec des frais de transport remboursés jusqu’à un maximum de 2.000 km/an (aucune preuve d’autres dépenses n’est possible et les dépenses ne peuvent pas concerner du transport de passagers).

Si vous dépassez les heures autorisées, toutes les heures prestées seront considérées comme une prestation de travail ordinaire et seront donc imposées comme un salaire normal.

Quel impôt paie-t-on sur son travail bénévole ?

Vous ne devez pas payer de cotisations sociales pour votre travail bénévole. Le défraiement est exonéré d’impôt s’il respecte les restrictions susmentionnées.

À inclure ou non dans la déclaration d’impôts ?

Seules les prestations des pompiers volontaires sont reprises sur la fiche fiscale 281.10 et figurent également sur la feuille d’imposition de cette catégorie.

Pour les autres, ces montants ne doivent pas être déclarés dans la déclaration fiscale.

4. Le flexi-job

De quoi s’agit-il ?

Grâce au système des flexi-jobs, les retraités et certains travailleurs peuvent arrondir leurs fins de mois à des conditions fiscalement avantageuses. Pour les employeurs, c’est un moyen flexible et rentable d’embaucher du personnel supplémentaire lors de pics.

Y a-t-il des restrictions pour les flexi-jobs ?

Voici les règles à respecter dans le cadre des flexi-jobs :

- Il n’est plus possible de combiner un flexi-job avec une autre relation de travail (ou une période de licenciement) avec le même employeur, une entreprise affiliée ou une agence d’intérim travaillant pour l’employeur.

- Il n’y a pas de nombre minimum d’heures à effectuer dans le cadre d’un flexi-job.

- Un salaire minimum légal de 12,29 € par heure (y compris le pécule de vacances) est d’application.

- Les revenus sont plafonnés à 12.000 € par an, sauf pour les travailleurs retraités. Pour la partie du revenu supérieure à ce montant, il n’y aura pas d’exonération fiscale.

- Une cotisation patronale spéciale (déductible) de 28 % (= constitution de droits sociaux) s’applique à l’employeur.

- Les travailleurs doivent soit être retraités ou employés par un autre employeur à 4/5ème au cours du troisième trimestre précédant le flexi-job.

Seuls les secteurs au numéro de commission paritaire suivant peuvent utiliser ce système :

- 302 – secteur de l’horeca

- 118 – les boulangeries, uniquement celles contribuant au « Fonds social et de garantie de la boulangerie, pâtisserie et salons de consommation annexés ».

- 118 – uniquement les entreprises relevant du code NACE 47242 (commerce de détail de chocolat et de confiserie en magasin spécialisé)

- 119 – commerces alimentaires

- 201 – commerce de détail indépendant

- 202 – commerce de détail alimentaire

- 202.01 – moyennes entreprises d’alimentation

- 311 – grandes entreprises de vente au détail

- 312 – Grands magasins

- 314 – Coiffure et soins de beauté

- 223 – la commission paritaire nationale pour le sport

- 303.03 – la sous-commission paritaire pour l’exploitation des salles de cinéma

- 304 – la commission paritaire de l’industrie du divertissement (= arts du spectacle), à l’exclusion des fonctions artistiques, artistico-techniques et de soutien artistique

- 330 – la commission paritaire des établissements et services de santé (y compris certains établissements publics de santé). Certaines tâches sont exclues.

Le secteur du travail intérim peut également bénéficier du régime des flexi-jobs, si l’employeur relève de l’une des (sous-) commissions paritaires susmentionnées.

En 2024, plusieurs changements ont eu lieu pour les flexi-jobs.

Depuis le 1er janvier 2024, le champ d’application des flexi-jobs a été étendu à de nouveaux secteurs, dont les garages, les auto-écoles et le secteur immobilier. Une liste complète de ces secteurs peut être consultée sur le site web de l’ONSS dans Extension du flexi-travail et nouvelles dispositions.

Depuis le 1er avril 2024:

- Les flexi-jobs sont possibles dans le secteur du sport et de la culture.

- En Flandre, les secteurs du bien-être et de la santé dont l’activité principale est la garde d’enfants, l’enseignement communautaire et l’enseignement libre subventionné ont également introduit les flexi-jobs.

- Les secteurs suivants ont choisi de suspendre entièrement ou en partie le régime des flexi-jobs pour leur secteur : la commission paritaire de l’agriculture (PC 144), la commission paritaire de l’horticulture (PC 145) (à l’exception du sous-secteur de l’aménagement et de l’entretien des parcs et jardins), la commission paritaire de la gestion des immeubles, des agents immobiliers et des travailleurs domestiques (PC 323).

Retrouvez plus d’infos sur le site web de l’ONSS dans Extension et limitation du champ d’application (Opt-in et Opt-out).

Depuis le 1er juillet 2024 :

- La Commission paritaire des entreprises funéraires (PC 320) est exclue du système flexi-job, sauf pour les « travailleurs occasionnels » de ce secteur.

- Les flexi-jobs sont possibles au sein de la « Commission paritaire de la navigation intérieure (PC 139) ».

Quel est le montant de l’impôt pour les flexi-jobs ?

L’employeur ne doit pas payer de cotisations personnelles, ni de précompte professionnel. Par contre, il y a une cotisation patronale de 28 % en plus du salaire des flexi-jobs. Attention : ceci s’applique uniquement au salaire du flexi-job. D’autres avantages, comme une voiture de société, sont imposables.

À inclure ou non dans la déclaration d’impôts ?

Vous devez déclarer vos revenus tirés d’un flexi-job dans votre déclaration fiscale. Les montants sont repris sur une fiche fiscale 281.10.

5. Heures supplémentaires non imposées

De quoi s’agit-il ?

Vous êtes salarié·e et vous travaillez plus de 8 heures par jour et 40 heures par semaine ? Toutes les heures qui dépassent sont considérées comme des heures supplémentaires.

Et si on est salarié·e à temps partiel ? Dans ce cas, on ne parlera d’« heures supplémentaires » qu’à partir du moment où votre temps de travail dépasse les limites journalières ou hebdomadaires normales applicables à vos collègues à temps plein.

Les heures supplémentaires sont limitées à 11 heures par jour, 50 heures par semaine et 143 heures par an. Toutefois, ces limites peuvent varier d’un secteur à l’autre. Une fois la limite atteinte, un repos compensatoire doit être accordé avant que vous ne puissiez à nouveau effectuer des heures supplémentaires.

Outre ces heures supplémentaires « classiques », il est également possible d’effectuer des heures supplémentaires volontaires. Ces heures supplémentaires ne peuvent donc être prestées que si le salarié les preste volontairement et avec l’accord de l’employeur. Ceci doit être précisé par écrit, dans un accord signé par l’employé et l’employeur, pour une période renouvelable de six mois.

En principe, les heures supplémentaires volontaires donnent droit au salaire normal, majoré de 50 % ou de 100 % (pour les dimanches et les jours fériés). En revanche, les heures supplémentaires volontaires ne donnent pas droit à un repos compensatoire. En tant que salarié·e, vous pouvez effectuer un maximum de 120 heures supplémentaires volontaires par année civile. Certains secteurs, comme l’horeca, peuvent augmenter ce nombre jusqu’à un maximum de 360.

Heures de Relance

On entend souvent aussi parler d’ « heures de relance ». De quoi s’agit-il ?

Les heures de relance sont des heures supplémentaires volontaires qu’un salarié peut effectuer au cours d’une période donnée. Les heures de relève sont payées au tarif normal (100 %). L’employeur ne doit donc pas payer de sursalaire pour ces heures supplémentaires et aucun repos compensatoire ne doit être accordé.

Vous êtes salarié·e à temps partiel ? Dans ce cas, vous ne prestez des heures supplémentaires de relance que si votre temps de travail dépasse les limites journalières ou hebdomadaires normales applicables à vos collègues à temps plein.

Pour mieux comprendre, voici un aperçu :

Heures supplémentaires volontaires |

Heures de relance |

|

| Nombre max. d’heures | Max. 100 h par année civile | Max. 120 h par période |

| Sursalaire ? | Oui (50 %, sauf le dimanche et les jours fériés : 100 %) | Non |

| Repos compensatoire ? | Non | Non |

| Formalités | Accord écrit préalable de la part du salarié (valable 6 mois). | Accord écrit préalable de la part du salarié (valable 6 mois). |

| ONSS, précompte professionnel à payer ? | Oui | Non, salaire brut = salaire net |

Les salariés peuvent effectuer jusqu’à 120 heures de relance au cours de chacune des périodes suivantes : du 1er janvier 2024 au 31 décembre 2024 et du 1er janvier 2025 au 30 juin 2025.

Tout comme les heures supplémentaires volontaires, les heures de relance sont effectuées à la demande de l’employeur et avec l’accord préalable écrit du salarié. Cet accord est valable six mois et renouvelable. L’accord écrit suffit : pas besoin de justification ou de raison valable pour la prestation d’heures de relance.

Les heures de relance ne peuvent pas excéder la limite journalière de 11 heures et la limite hebdomadaire de 50 heures.

Cliquez ici pour en savoir plus

Combien d’impôts paie-ton sur les heures supplémentaires ?

Contrairement aux heures supplémentaires volontaires, les salaires versés pour les heures de relance sont exemptés de cotisations sociales et de précompte professionnel.

Attention, cette exonération fiscale ne vaut que si aucun sursalaire n’est payé pour ces heures de relance (le paiement d’un sursalaire n’est pas obligatoire). Dès lors, si l’employeur décide volontairement de payer un sursalaire pour ces heures, cette heure de travail sera taxée.

On peut cumuler des heures de relance et des heures supplémentaires volontaires. Au total, un salarié peut volontairement effectuer un maximum de 220 heures supplémentaires. Étant donné que les heures de relance sont exonérées de cotisations sociales et de précompte professionnel et qu’aucun sursalaire n’est dû, mieux vaut utiliser d’abord ce solde et ne recourir qu’ensuite aux heures supplémentaires volontaires.

A inclure ou non dans la déclaration fiscale ?

Les heures supplémentaires doivent être déclarées dans la déclaration fiscale.

Heures supplémentaires exonérées dans l’horeca

Seuls les employeurs du secteur de l’horeca et des agences intérim qui mettent des travailleurs à disposition de l’horeca peuvent utiliser ce système.

Ces employeurs peuvent faire effectuer des heures supplémentaires par leurs salariés à temps plein pour couvrir le travail supplémentaire. Elles ne feront pas l’objet d’un repos compensatoire.

L’employé peut bénéficier d’une exemption pour 300 heures supplémentaires par année civile. Ce maximum est porté à 360 heures si l’employeur utilise un système de caisse enregistreuse. Ces heures supplémentaires peuvent être cumulées – dans certaines limites – avec les 360 heures supplémentaires volontaires avec allocation de sursalaire.

Ces heures supplémentaires sont totalement exonérées d’impôt et de cotisations sociales. Malgré cela, les travailleurs se constituent des droits sociaux en matière de soins médicaux, d’allocations et de pensions.

Secteur de la construction

Le système AR 213 concerne des heures supplémentaires dans le secteur de la construction qui font l’objet d’un sursalaire de 20 %. Pour ces heures, le travailleur bénéficie d’une réduction d’impôt. De son côté, l’employeur bénéficie d’une dispense partielle de versement de précompte professionnel. Cela signifie que si le travailleur effectue des heures supplémentaires, l’employeur ne doit pas reverser au fisc une partie du précompte professionnel qu’il a retenu sur le salaire de ce travailleur.

6. Résumé

Besoin d’un conseil ?

Contactez-nous si vous avez des questions sur l’une de ces formules, nous serons heureux de vous aider !